Ovlivňuje cena ropy cenu akcií ropných společností? (I)

Článek se věnuje vlivu ceny ropy na vývoj akcií ropných společností v uplynulé dekádě, konkrétně v letech 2000 až 2010. Závislost mezi vývojem těchto dvou proměnných byla v uplynulém období průměrně středně silná bez ohledu na dividendové výnosy. Výjimkami byly částečně společnosti BP a PetroChina, přičemž článek se věnoval i zdůvodněním těchto odlišností. Akcie ropných společností se ve střednědobém horizontu z důvodu klesajících zásob ropy a tím očekávané její rostoucí ceny v budoucnu stávají zajímavou složkou investičního portfolia. V dlouhodobém horizontu lze ovšem předpokládat stále větší nahrazování ropy jinou energetickou surovinou.

Ropa představuje jeden z nejdůležitějších fosilních zdrojů využívaný v mnoha průmyslových oblastech, bez kterého by světové ekonomiky pravděpodobně nemohly fungovat přinejmenším na stávající úrovni. Neustále rostoucí poptávka po této komoditě logicky působí na vývoj (růst) její ceny. Je ovšem otázkou, zda, a do jaké míry a s jakými vývojovými tendencemi ovlivňuje vývoj ceny ropy ceny akcií společností těžících a zpracovávajících ropu (ropné společnosti) a za jak dlouho reagují ceny akcií těchto společností právě na změnu ceny ropy.

V odborné literatuře lze nalézt řadu doporučení pro investory na kapitálovém trhu, mezi které patří i obohacení investorova portfolia o tzv. komoditní akcie, tedy akcie společností, těžící nebo produkující právě komodity. Mezi ně lze zařadit např. důlní společnosti těžící uhlí, zlato či jiné drahé kovy, diamanty, uran, průmyslové kovy, ropu a zemní plyn či vyrábějící a zpracovávající zemědělské komodity. Doporučení se zakládá na poznání, že cena komodit má stejný nebo obdobný trend jako rostoucí ceny akcií právě těchto společností. Jedním z důvodů může být, že zvyšující se cena komodit a relativně konstantní náklady na těžbu a produkci ropy, má za následek zvyšování zisků společností (jejichž podnikání s danou komoditou souvisí) a tedy vysoké dividendy pro akcionáře či rostoucí cenu těchto společností a tím odpovídající růst jejich akcií. Tato metoda nákupu akcií komoditních společností se poté nazývá jako nepřímá investice do komodit.

Největším průmyslovým a doporučovaným odvětvím z tohoto pohledu je sektor energetiky. Konkrétně společnosti těžící a zpracovávající ropu, její deriváty a zemní plyn. Tyto společnosti obecně patří mezi významné firmy na světových trzích z pohledu tržní kapitalizace. Přestože dle Mezinárodní agentury pro energii lze v nejbližším roce a půl až dvou let očekávat mírný pokles poptávky po ropě, z dlouhodobého hlediska lze předpokládat, že se cena této suroviny bude zvyšovat, a to nejen z důvodu neustále se zvyšující poptávky a „hladu“ po „černém zlatě“ (zejména v zemích jako je Čína nebo Indie), ale i z důvodu omezených možností a rozsahu těžby, limitované přírodním bohatstvím na zemi a závislostí na této strategické surovině. Obdobné stanovisko, lze vyčíst i ze studie [10] Tanaka (2011). Lze tak předpokládat, že ropné společnosti budou alespoň ve střednědobém horizontu velmi perspektivní volbou pro investiční portfolia.

Závislost vývoje světových ekonomik na ceně ropy potvrzují i [3] Lin, Fang, Cheng (2009), kteří uvádějí, že cena ropy ovlivňuje vývoj ekonomiky prostřednictvím několika transmisních mechanismů. Jedná se především o transfer bohatství od jejích spotřebitelů k jejím producentům, zvyšováním nákladů na produkci výrobků služeb, vliv na inflaci, spotřebitelskou důvěru a finanční trhy. Vliv ceny ropy na reálnou ekonomickou aktivitu potvrzuje i [7] Papapetrou (2001), který dodává, že cena ropy je významným faktorem při vysvětlování vývoje akciových kurzů. Podobné stanovisko zaujímají [6] Nandha, Faff (2007), kteří zkoumali, zda a do jaké míry nepříznivý vliv cen ropy dopadl na akciový trh a jeho výnosy. Analyzovali 35 globálních odvětví za období od dubna 1983 do září 2005. Jejich výsledky ukazují, že zvyšování cen ropy má negativní dopad na výnosy akcií pro všechna odvětví s výjimkou těžby ropy, ropného a plynárenského průmyslu. Důkazy o negativních reakcích cen akcií na krizi v Perském zálivu předložili např. [4] Malliaris, Urrutia (1995).

Práce [8] Shaharudina a kol. (2009) zkoumala vlivy pohybu cen ropy na cenu akcií ropných a plynárenských společností na třech různých trzích (USA, Indie a GB). Studie je zaměřená na šest ropných společností, konkrétně ExxonMobil a Valero (z New York Stock Exchange), Royal Dutch Shell a Gazprom (z London Stock Exchange) a Reliance Industries a Indian Oil Corporation Limited (z National Stock Exchange of India). V jejich studii vstupovaly do modelu i další proměnné jako proměnné kontrolní. Konkrétně se jednalo o úrokové sazby a průmyslovou produkci. Z jejich výsledků lze vyvodit závěr, že akcie ExxonMobil jsou ovlivněny prvním i druhým zpožděním cen ropy, úrokových sazeb, akciovým indexem a minulými cenami vlastních kurzů akcie. Avšak průmyslová produkce nemá podstatný dopad na ceny akcií ExxonMobil. Stejná závislost byla dosažena i u akcií Chevronu. Nicméně index průmyslové produkce má významný dopad na indické společnosti (Reliance a Indian Oil). Stejně jako v případě akcií v USA i akcie firem ve Velké Británii jsou ovlivněny všemi proměnnými, kromě indexu průmyslové produkce. Dále bylo ve studii zjištěno pomocí modelu vektorové korekce chyb (VECM), že při dlouhodobém výhledu ceny ropy mají významný pozitivní dopad na akcie, zatímco úrokové sazby a NYSE index je ovlivňují negativně. Jako další studii na téma akciových trhů a ceny ropy lze doporučit např. [1] Hammoudeh a kol. (2002).

Cena ropy versus cena akcií ropných společností

Na Provozně ekonomické fakultě Mendelovy univerzity v Brně vznikla v roce 2012 studie [9], jejímž cílem bylo prostřednictvím dílčích analýz vyhodnotit závislost vývoje ceny akcií společností produkujících a zpracovávajících ropu (tzv. nepřímá investice do komodity) na vývoji ceny ropy v uplynulé dekádě, která je charakteristická významnými růsty a propady na akciových trzích. Vstupní data tvořily denní uzavírací kurzy akcií významných světových společností těžících ropu a ceny ropy od srpna 2000 do prosince 2010.

Sledované období tak zahrnovalo nejenom situaci po splasknutí dotcom spekulativní bubliny v USA, která se ovšem týkala především IT firem, ale i následný růst cen komodit (navzdory invazi do Iráku) a akciových trhů končící splasknutím subprime spekulativní bubliny na konci roku 2008 předznamenávající následnou finanční a ekonomickou krizi spojenou s klesající poptávkou po surovinách. Rovněž toto období zahrnovalo i rok 2010 jako rok postupného částečného oživení světové ekonomiky a rostoucí poptávky po klíčových energetických surovinách, samozřejmě včetně ropy.

Jednalo se tedy o vyhodnocení vlivu ve střednědobém až dlouhodobém období, které bylo velmi zajímavé jak z pohledu událostí na trhu s ropou, tak událostí na akciových trzích či ve světové ekonomice. Všechny ceny byly denominovány v USD. Jednotlivé ropné společnosti byly vybrány na základě jejich podílu na trhu, velikosti tržní kapitalizace, ale i odlišné geografické působností. Konkrétně se jedná o následující společnosti:

- Severní Amerika: Exxon Mobile (zkr. XOM), Chevron (CVX), ConocoPhillips (COP)

- Jižní Amerika: Petroleo Brasilerio (PBR)

- Evropa: Royal Dutch Shell (RDS), BP (BP)

- Asie: PetroChina (PTR)

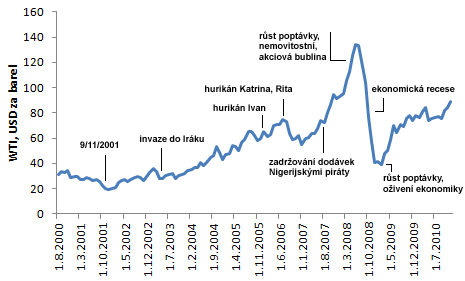

Obrázek 1: Vývoj ceny ropy (WTI) ve sledovaném období

Zdroj: Vlastní zpracování dle St. Louis FED

Cena ropy byla zastoupena severoamerickou West Texas Intermediate (WTI) ropou, která je jednou ze tří typů ropy, které jsou používány jako benchmark této suroviny. Zvolené časové období zahrnovalo několik zajímavých událostí, jako např. útoky z 11. září 2001, situace ve Venezuele 2002, invaze USA do Iráku 2003, vznik a důsledky globální finanční a ekonomické krize 2008–2009 (viz Obrázek 1).

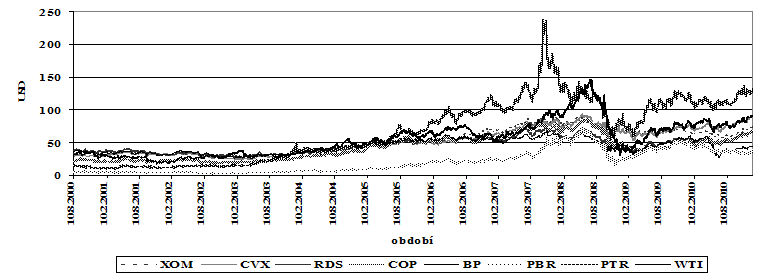

Obrázek 2 znázorňuje vývoj cen akcií vybraných ropných společností a ceny ropy WTI v uplynulém období. Na tomto obrázku je velmi zřetelně patrný pokles ceny ropy a akcií ropných společností v souvislosti s ekonomickou krizí, zejména v roce 2009.

Obrázek 2: Vývoj ceny ropy (WTI) a akciových kurzů vybraných ropných společností

Zdroj: Zpracováno dle St. Louis FED a Finance Yahoo!

Základní použitou metodou byla korelační analýza, pro kterou byla využita data očištěná o trendovou složku, která může způsobit zdánlivou korelaci. Využití korelační analýzy jako základního nástroje doporučují při provádění akciových analýz i [5] McCandless a Weber (1995).

Pro korelační analýzu byl využit Pearsonův korelační koeficient vyjadřující míru stochastické závislosti dvou proměnných. Jak totiž uvádí [2] Hendl (2004), představuje tento koeficient i přes své nedostatky nejdůležitější míru síly dvou náhodných proměnných. Pearsonův korelační koeficient lze vyjádřit jako podíl vzájemného rozptylu (kovariance) a výběrového rozptylu zvolených proměnných:

kde proměnná sxy představuje kovarienci mezi cenou akcie společnosti a cenou ropy. Proměnné sx a sy ve vztahu pro výpočet párového korelačního koeficientu jsou směrodatné odchylky hodnot ceny akcie ropné společnosti, resp. ceny ropy. Ve studii bylo pro odstranění trendové složky využito procentních relativních změn obou proměnných a byly používány stacionární časové řady na základě příslušného testu stacionarity.

| XOM | CVX | RDS | COP | BP | PBR | PTR | |

|---|---|---|---|---|---|---|---|

| 1,000 | 0,856 | 0,742 | 0,789 | 0,725 | 0,600 | 0,519 | XOM |

| 1,000 | 0,744 | 0,830 | 0,728 | 0,629 | 0,545 | CVX | |

| 1,000 | 0,704 | 0,792 | 0,583 | 0,494 | RDS | ||

| 1,000 | 0,696 | 0,640 | 0,545 | COP | |||

| 1,000 | 0,561 | 0,492 | BP | ||||

| 1,000 | 0,540 | PBR | |||||

| 1,000 | PTR | ||||||

| Zdroj: Vlastní výpočty | |||||||

Tabulka 1 znázorňuje na stacionárních datech vzájemné závislosti vývoje cen akcií vybraných ropných společností v období let 2000 až 2010.

Na základě výsledků uvedených v Tabulce 1 lze hovořit o střední až silné míře závislosti. Nejsilnější míru korelace mezi cenami akcií lze stejně jako v případě originálních časových řad shledat u společnosti Chevron (CVX) a ExxonMobile (XOM). Naopak nejnižší hodnoty korelačních koeficientů s ostatními společnostmi vykazuje PetroChina (PTR). Na základě vysokých hodnot korelačních koeficientů společností Chevron (CVX) a ExxonMobile (XOM) s ostatními společnostmi lze usuzovat, že mezi vývojem akcií těchto a ostatních společností existuje silná závislost. Znamená to tedy, že akcie jednotlivých ropných společností spolu korelují a vyvíjejí se společným směrem. Nejtěsnější vztah vykazují americké a evropské společnosti navzájem, nižší těsnost potom vykazuje jihoamerická a asijská společnost.

| XOM | CVX | RDS | COP | BP | PBR | PTR | |

|---|---|---|---|---|---|---|---|

| WTI | 0,320 | 0,386 | 0,340 | 0,411 | 0,331 | 0,342 | 0,263 |

| Zdroj: Vlastní výpočty | |||||||

Tabulka 2 poté zachycuje výsledky korelační analýzy, kterou byl testován vztah mezi cenou ropy (WTI), a cenou akcií jednotlivých ropných společností.

Nejvyšší korelaci vykazuje společnost ConocoPhillips (COP) s koeficientem 0,411. Naopak nejnižší koeficient ukazující na slabou závislost je poté u společnosti PetroChina (PTR) s hodnotou 0,263. Dle výsledků jednotlivých korelačních koeficientů tak lze považovat sílu asociace mezi cenou ropy WTI a cenou akcií vybraných ropných společností za malou až střední. Výsledky však obecně poukazují na to, že tyto dvě veličiny, tedy akcie ropných společností a ropa WTI, se navzájem ovlivňují a vyvíjí se stejným směrem. Avšak korelační analýza poukazuje pouze na to, zdali mají zkoumané proměnné mezi sebou vztah, avšak již nevysvětluje, co je příčinnou a co následkem. Na tuto příčinnost však může poukázat Grangerův test kauzality.

Literatura

- [1] Hammoudeh, S., Dibooglu, S., Aleisa, E. (2002) Dynamic Relationships, Day Effects and Spillover Effects for the US Oil Market and the S&P Oil Sector Stock Market Indices. The Western Economic Association International Conference.

- [2] Hendl, J. (2004) Přehled statistických metod zpracování dat. Vyd. 1. Praha: Portál. 584 s. ISBN: 80-7178-820-1.

- [3] Lin, CH., Fang, CH., Cheng, H. (2009) Relationships between oil priceshocks and stock market: An empirical analysis from the greater China. [online]. National Chengchi university, 2009. [cit. 2012-09-12].

Dostupné z WWW: http://proj3.sinica.edu.tw/~tea/images/stories/file/WP0072.pdf. - [4] Malliaris, A. G., Urrutia, J. L. (1995) The impact of the Persian gulf crisis on national equity markets. Advances in International Banking and Finance, 1. s. 43–65.

- [5] McCandless, G. T., Weber, W. E. (1995) Some monetary facts. Federal reserve bank of Minneapolis. Quarterly review 19, no. 3:2-11.

- [6] Nandha, M., Faff, R. (2007) Does oil move equity prices? A global view. Energy Economics, 30. s. 986–997.

- [7] Papapetrou, E. (2001) Oil price shocks, stock market, economic activity and employment in Greece. Energy economics. No. 23. p. 511-532.

- [8] Shaharudin, R. S. a kol. (2009) Performance and Volatility of Oil and Gas Stocks: A comparative Study on Selected O&G Companies. International Business Research, 2, 4. 2009. s. 87–99.

- [9] Šoba, O., Širůček, M., Havíř, T. (2013) Závislost cen akcií ropných společností na ceně ropy. Trendy ekonomiky a managementu. sv. VII, č. 12, s. 16–30. ISSN 1802-8527.

- [10] Tanaka, N. Oil in the global energy mix: climate policies can drive an early peak in oil demad. [online]. International Energy Agency: Bridge Forum, Luxembourg, 2011. [cit. 012-09-19].

Dostupné z WWW: http://www.iea.org/speech/2011/Tanaka_Bridge%20Forum_speech.pdf.

Článek se zabývá zajímavým tématem výhodnosti spekulací na vzestup/sestup kurzu akcií těžebních společností, především závislostního vztahu cena komodity (v našem případě ropa) – cena akcií vybraných ropných společností.

Autoři článku pomocí korelační analýzy ověřili vlastní hypotézy i hypotézy jiných autorů, jež stojí na předpokladu do budoucna se zvyšující ceně ropy/ropných společností. V článku je identifikováno zpoždění cen akcií firem za cenou komodity, a to jak při vzestupu, tak sestupu cen. Výzkum je postaven na historických datech a vybraných firmách z celého světa a z obou modelů ekonomik (otevřené a řízené). Řízené ekonomiky a jejich specifika výzkum jen potvrzuje.

Autoři správně poukazují na odlišnosti zaměření firem a mezi řádky dávají základní doporučení i případným investorům. Firmy je nutné sledovat a akceptovat například údobí těžby a údobí investic do otevírání těžebních polí a nákupu licencí. Od takových period se odvíjí firemní cash flow, což je pro investora důležité. Závěr taxativně vyjmenovává zásady plynoucí z provedeného výzkumu i zásady pro rozhodování investorů. Článek je pro server oživením a zajímavým tématem, má logickou strukturu, které odpovídá vlastní obsah. Text nelze než doporučit pro čtenáře TZB–info.The article deals with the influence of oil prices on the share price development of important international oil companies in the past decade, particularly in the years 2000 to 2010. Dependence between these two variables was medium strong in the previous period, regardless of dividend yields. Companies BP and PetroChina were exceptions partly, the article gave a justification for this difference. Shares of oil companies are an interesting component of the investment portfolio in the medium term due to declining oil reserves and the expected increasing of oil prices. However, in the long term we can expect increasingly replacing oil with other energy resource.