DPH 2004 v EU

Jak jste na tom s vědomostmi o DPH? Víte například, kde si ověřit platné daňové identifikační číslo kterékoliv evropské firmy? Každý rok se účastním jednodenního semináře o změnách DPH. Nebylo tomu letos jinak, s tím rozdílem, že letos byl sál úplně plný. Poutavá rozprava se totiž konala v prvních dnech vstupu ČR do EU.....

Proč jsem se účastnil?

Proč jsem se účastnil?

Nejsem daňař, nezpracovávám si účetnictví nebo daňové přiznání, mám ovšem rád "jasno" ve věcech, které se týkají buď mne, nebo mého okolí. Mít "jasno" v DPH sice není otázkou návštěvy jednoho semináře, ale dlouhodobá systematická práce. Ovšem ti, kteří již věnovali pochopení této problematiky nutný čas, přivítají takové "novelizační semináře". V tomto případě je každoročně pořádá naše OHK Brno a již tradičně na nich přednáší prezident Sdružení daňových poradců Ing. Buchníček. Tentokrát šlo o odborně populární výklad zákona 235/2004.

Tedy co jsem se důležitého dozvěděl?

Tento zákon dříve nazývaný "Euronovela" není novelou původního zákona o DPH ve správném slova smyslu, ale jedná se o úplně nový zákon. Vybrané některé důležité myšlenky uvedu jako odstavce:

- DOVOZ - VÝVOZ, je pojem používaný pouze ve spojitosti s pohybem zboží a služeb do nečlenských států EU. Tedy vývoz je do Švýcarska, Norska, Ruska, ale v případě např. Rakouska se nejedná o vývoz!

- ZAMÝŠLENÉ ZÁLOHY NA DPH, zálohy na DPH, které se uvažovaly platit k 25. dubnu, byly zrušeny. Ti, kteří snad iniciativně opravdu zálohu na další období zaplatili, musí zažádat o vrácení daňového přeplatku! Bez takové žádosti částku nedostanete zpět a tím poskytujete levný úvěr státu.

- DIČ, od 1.5.2004 se všem plátcům DPH mění daňové identifikační číslo. Příklad: naše původní 298-25525832 je nové CZ25525832, u fyzických osob se jedná o CZ + rodné číslo, např. CZ6611011045.

- PŘIJATÉ DAŇOVÉ DOKLADY, doklady vystavené po datu 1.5.2004 a nemají v DIČ zmiňované CZ, jsou samozřejmě neplatné. Pozor! Neřídíme se dle data vystavení dokladu, ale datem uskutečnění zdanitelného plnění! Pokud vystavujete doklad v květnu 2004 (již v EU) na platbu v březnu 2004 (ještě ne v EU), takový doklad bude mít ještě původní číselnou předponu s pomlčkou.

- SAZBY DPH NA PŘELOMU, pokud vystavuji daňový doklad např. 2.5.2004 (již v EU) na případ s uskutečnění zdanitelného plnění např. 30.4.2004 (ještě ne v EU), pak se řídíte sazbou v platnou v dubnu (ještě ne v EU)! Tedy pokud oprávněně vystavujete doklad do patnácti dnů od zaplacení daňový doklad, pak ještě v květnu 2004 se můžete setkat se starou sazbou!

- ZBOŽÍ NAKOUPENÉ S JINOU SAZBOU, pokud máte na skladě zboží nakoupené (ještě ne v EU) v jiné sazbě, než v té, která dnes platí (již v EU), znamená to pro vás pouze změnu na dokladu. Prakticky, zboží které jste pořídili s 5% DPH (ještě ne v EU) a nyní (již v EU) se na něj vztahuje základní sazba, pak toto zboží prodáváte se sazbou podle data uskutečnění zdanitelného plnění!

- CO VŠE BUDE VE STARÉ SAZBĚ DOBÍHAT, budou to všechny leasingové smlouvy, např. leasingová smlouva uzavřena před 1.5.2004 (ještě ne v EU). I v případě, že tyto leasingy mají před sebou 32 měsíců, budou stále dobíhat např. v sazbě 22%. Typickým příkladem je odpočet DPH u montážních automobilů.

- KAM SE UVEDE STARÁ SAZBA NA NOVÉ DAŇOVÉ PŘIZNÁNÍ, stejně jako přijaté plnění dnes již s 19% sazbou. Ovšem počítejte s tím, že vám to nebude účetně sedět. Proto si již připravte pro úředníka vysvětlující dopis, ve kterém se zmíníte, že na tom a tom řádku je uplatnění DPH leasingové smlouvy uzavřené 1.5.2004 (ještě ne v EU). V zákoně tento pokyn nenaleznete, je to uvedeno v přechodných ustanoveních. Dále ve starých sazbách zůstávají dobropisy a vrubopisy. Tedy všechno, co má vztah ke starým zdaňovacím obdobím.

- SAZBY DOBROPISŮ PLATBY Z PŘEDCHOZÍCH OBDOBÍ, podobně jako leasingové smlouvy, tak i dobropisy, vrubopisy, dodatečná daňová přiznání zůstávají v sazbě té, ke které se vztahují. Vystavujete tyto účetní doklady v sazbě, ve které bylo původní plnění! Opět nebudou řádky souhlasit a opět se doporučuje vysvětlující dopis.

- OBCHOD S JINÝM DIČ NEŽ "CZ....", pokud dodáváte zboží do EU, tedy jej dodáváte plátci DPH, tedy zboží osvobozené od DPH. Vy budete muset FÚ prokazovat, že zboží dodáváte skutečně plátci DPH! Jak prokážete, že jste to zboží opravdu dodal do jiné země EU? Vyžadujte od svých partnerů prohlášení od příjemce, že zboží opravdu přijal. Mějte naprostou kontrolu nad přesností DIČ vašeho obchodního partnera.

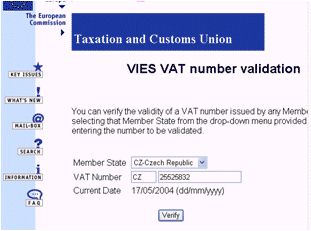

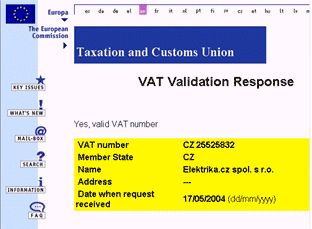

Validitu daňového čísla DPH evropských subjektů (VAT number) si ověříte zde!

Pro příklad jsem zadal naše DIČ do pravého políčka 25525832... - JAK SE STANE NEPLÁTCE PLÁTCEM, už neplatí, že zdanitelné plnění je plněním, které vzniká při podnikání. Termín podnikání vymizel. Osoby podléhající dani jsou osoby, které vykonávají ekonomické činnosti. Registrační obrat je snížen ze 2 na 1 milion korun (počítá se od 1.5.2004 znovu!).

- Když překročíte hranici jednoho milionu obratu, jste povinni podat přihlášku do 15. následujícího měsíce. Ovšem máte ještě jeden kalendářní měsíc na přípravu.

- Pořízení zboží podléhajícího spotřební dani, koupíte si v Rakousku několik lahví vína. Pokud je vypijete s přáteli a paragon zahodíte, nic se neděje. V okamžiku, kdy paragon zaúčtujete, pořídili jste zboží z EU, které podléhá spotřební dani, musíte se registrovat a stáváte se plátcem.

- Pořízení zboží s instalací nebo montáží, nechte si dodat a nainstalovat do kanceláře kamerový systém německým podnikatelem. Systém bude střežit vaše sklady a kanceláře, doklad zaúčtujete, musíte se registrovat a stáváte se plátcem DPH. Pokud nezaúčtujete, je to vaše soukromá aktivita.

- Hodnota zasílaného zboží, pokud přesáhne 10.000 Euro, pokud si necháte zasílat z ostatních zemí EU zboží, které ve svém souhrnu překročí uvedenou hodnotu, musíte se registrovat a stáváte se plátcem DPH.

- Pořízení služeb podle §4 a §6, ....(viz pdf)

- CO SE STANE, KDYŽ NEPLÁTCE PŘEKROČÍ OBRAT A NEPODÁ PŘIHLÁŠKU K REGISTRACI, v minulosti, když jste překročili.... a nepodali.... tak vás FÚ automaticky považoval za plátce. Dodanili jste všechna plnění na výstupu a na vstupu uplatnili uznatelné daňové doklady. Nyní je změna! Kdo přihlášku k registraci nepodá, jednoduše plátcem není. Pokud tedy nepodáte přihlášku při překročení obratu, FÚ vám vyměří pokutu ve výši 10% veškerých vašich výnosů, které jste měli za období od překročení obratu 1 milion korun. Bez vámi podané přihlášky plátce nejste registrován a hrozí vám pokuta.

- ZDANITELNÁ PLNĚNÍ V TUZEMSKU, podmínky se v základních rysech nemění. Plátce uskuteční zdanitelné plnění, dodá zboží, uplatní daň na výstupu, vystaví daňový doklad, příjemce přijme zboží, přijme daňový doklad, zkontroluje údaje a pokud je ubezpečen, že doklad obsahuje všechny náležitosti, tak realizuje odpočet.

- DEFINICE ZÁKLADU DANĚ, (§36) "základem daně je peněžní částka snížená o daň, kterou jako úplatu obdržel nebo má obdržet plátce za uskutečněné zdanitelné plnění". Z toho vyplývá, že základem daně je konečná peněžní částka, snížená o příslušnou daň. Tedy pro lepší pochopení jde o výpočet seshora.

- DAŇOVÁ POVINNOST VZNIKÁ (§21) buď uskutečněním zdanitelného plnění nebo přijetím platby. A to tím dnem, který nastane dříve.

- KDY JE USKUTEČNĚNO ZDANITELNÉ PLNĚNÍ, je vždycky dodáním, předáním, převzetím, poskytnutím. Zdanitelné plnění není uskutečněno pouhým zaplacením.

- ZÁLOHOVÁ PLATBA, obsahuje příslušné DPH, pokud se jedná o zálohu na budoucí zdanitelné plnění. Avšak ne všechny platby lze takto označit. Vratné zálohy, kauce, depozita nejsou svým charakterem zdanitelná plnění, slouží pouze jako zástava pro případ, kdyby.... Proto na takových platbách DPH nebude. Tyto platby nesouvisí s dodáním zboží, či služeb.

- DODÁVKY STAVEB A SAZBY DPH, při dodávkách staveb uplatňujeme sazbu základní 19%, s výjimkou staveb bytového charakteru. Jak rozeznáme charakter budovy? Stavba bytového charakteru je taková stavba, jejíž větší polovina celkové plochy připadá na byty. (Včetně sklepů a podkroví). Pokud pátráme po definici "bytový dům", pomůže nám stavební povolení, popřípadě kolaudace. Za bytový dům považujeme pouze obestavěnou část.

- DODÁVKA ZBOŽÍ S INSTALACÍ A MONTÁŽÍ*, místem plnění je území státu, kde je zboží instalováno nebo smontováno. Dále je důležité, komu je to dodáváno. Řekněme tedy, že na Slovensko dodává česká firma určitou sestavu EIB Instabus. Pochopitelně s dodávkou materiálu, montáží a oživením. V takovém případě máme tyto možnosti:

- Český plátce dodává slovenskému plátci*, vydáte daňový doklad, dodáváte zboží jako osvobozené, slovenský plátce (podnikatel) příjme daňový doklad, udělá plus mínus v daňovém přiznání, místo plnění se přechyluje na Slovensko, daňovou povinnost má slovenský plátce

- Slovenský plátce dodává českému plátci*, Slovák (podnikatel) uplatní osvobození, český plátce opět plusem a mínusem uvedete tuto dodávku ve svém daňovém přiznání. Tyto obrácené pohledy jsou vždy reciproční, tedy pokud vy uplatňujete některý z postupů, druhá strana má stejnou možnost.

- Český plátce dodává slovenskému neplátci*, zboží s instalací nebo montáží, stává se z tohoto slovenského (podnikatele) odběratele (bez ohledu na obrat) plátce DPH dnem, kdy pořídí zboží z EU s instalací nebo montáží. V ten okamžik se daňová povinnost přechyluje na něj. To stejné platí i obráceně.

- Český plátce dodává slovenskému nepodnikajícímu občanovi*, pokud dodáte a smontujete zboží na Slovensku občanovi, který nepodniká, tedy nemá žádnou daňovou povinnost, pak se na slovenském území zaregistrujete k DPH a tu také tam odvedete. Ve slovenské sazbě a výši.

- ROZDÍL MEZI ZASÍLÁNÍM A DODÁNÍM ZBOŽÍ, zasílání zboží sice není nic jiného než dodání zboží, ale na straně druhé je buď neplátce, nebo občan. V druhém případě dodání zboží je v případě, kdy na druhé straně je registrovaný plátce DPH.

- OPRAVA A REVIZE A DPH NA STAVBĚ, Elektrikář provede opravu, či rekonstrukci elektroinstalace s 5%. Ovšem mezitím, co oprava na domě (který je postaven jako bytová jednotka) je ve snížené 5% DPH, tak revize není oprava a je za 19%. Samozřejmě pokud provede elektrikář opravu včetně revize, pak je to vše za 5% podobně jako projekt. Tedy není vhodné pro neplátce mít více dodavatelů na opravu, revizi, či projekt.

Souhrn užitečných odkazů.....

|

Jede podnikatel neplátce do Rakouska a protože náhodou uvidí superakční cenu benzínu, tak si chamtivě vezme plnou nádrž a navíc dvacet litrů do kanystru. Přejede hranice zpět domů. Přivezl zboží z EU podléhající spotřební dani a musí se registrovat v tuzemsku jako plátce. Je třeba upozornit, že pohonné hmoty v nádrži se považují za spotřebované. Samozřejmě můžete nakupovat palivo, ale musíte jej spotřebovat na území, kde jej pořídíte. Resp. mít je pouze v nádrži. Samozřejmě 5 litrového kanystru si nikdo nepovšimne. Ovšem jak odůvodníte se Škodou Fábií účtenku s 60 litry na FÚ, to tedy nevím.